著者のチャールズ・エリスはテニスの試合を例に取り、アマチュアは相手に負けるのではなく、自分のミスで自滅する。アマチュア同士で試合をすると、スーパーショットや、力強いサーブで点を取って勝つのではなく、ミスが少ない方が勝つ。淡々とボールを返し、できるだけ自分のミスを減らすことが最良の戦略である。それは投資も同じであり、市場に勝とうとしないことが一番良い方法だと説いています。「敗者のゲーム」にしたくない投資家にとって、成功のカギとなり、投資に必要な考え方を学べる一冊です。

⒈資産運用でまずおさえること

現代のマネーゲームは無数の相手との競争にさらされています。何千にも及ぶ機関投資家が休むことなく激しい運用競争を繰り広げ、しかも彼らは優秀で勤勉で意欲的、インターネットの普及により圧倒的な情報量と知識・経験を備えています。そんな投資のプロですら勝ち続けることはますます難しくなり、市場に勝つことはもはや不可能に近いとまで言われています。そんな株式市場とはまさに「敗者のゲーム」なのです。

個人投資家が「市場に勝つ」ことを目指して「敗者のゲーム」に参加すれば、負けはほぼ見えています。しかし著者は悲観することはないと言っています。「現実的な投資目標を決め、その目的を達成するための現実的な投資方針を選び、その方針をブレることなく辛抱強く貫く。そうすれば私たちは本当の勝者のゲームができる」これが著者が個人投資家に伝えたい全てです。

優れた投資家が守ってきた投資の基本原則

①投資の最大の課題は、株式・債券・不動産などへの長期的な資産配分の決定である。

②長期的な資産配分の決定に際して考慮すべき点は、将来何にその資金を使うのか、いつ資金が必要になるのか、決めたとおり守り抜けるか、という点である。

③資産を種類ごとに幅広く分散する。暴落は突然起きる。

④決めたことを一貫して忍耐強く実行する。上昇相場は相場の最悪期に起こる。一喜一憂した時の損失は大きい。「方針をきちん立て、方針どおりに行動すること」だからこそ、①の資産分配方針が重要である。

これらを理解した上で、投資で勝ち続けるための最も簡単な方法は、インデックス・ファンドを活用することです。インデックス投資の利点は、投資の決定において無駄な時間と労力を避けられることにあり、長期的視野に立ったポートフォリオ戦略に集中できることで、ミスを避けられ、投資目的が達成しやすいと著者は言います。

一定リスクでリターンを最大化、あるいは一定リターン目標のもとでリスクを最小化するためには、複数の国に分散投資する必要があります。世界の主要マーケットにそれぞれの割合で投資をすると、さらなる分散投資になり、賢明な投資家で合理的な人は、全世界型のインデックス・ファンド、またはETFで世界中に投資できると考えています。

稲妻が輝く瞬間

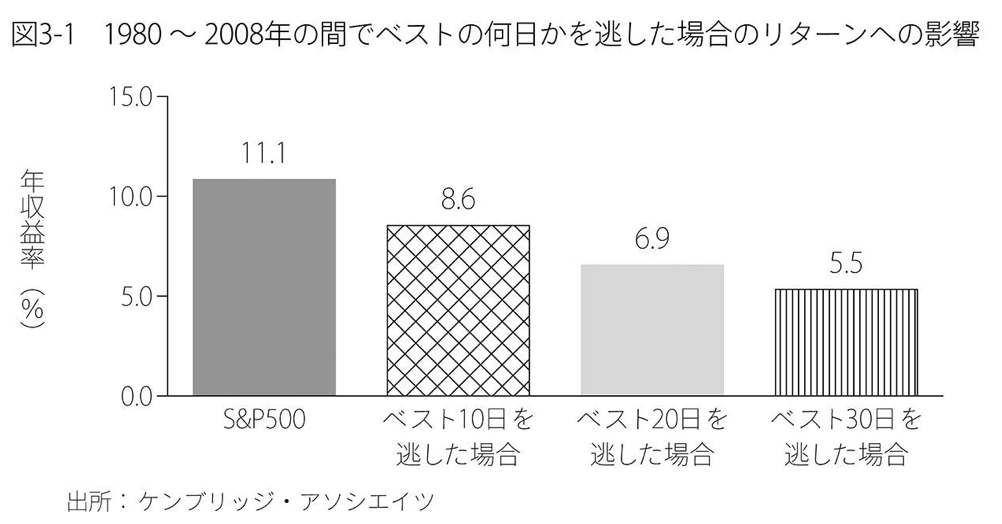

著者は株価の下落を避けるよりも、株価が上昇する瞬間を逃した時の方がリターンに与える影響が大きいと言います。36年のデータに基づき、その期間において最も上昇したベスト10日(検証期間全体のわずか0.1%にも満たない)を逃すだけで、リターンの平均水準は11.4%から9.2%へと低下します。さらに20日逃すと、リターンは7.7%に低下してしまいます。

S&P500の平均リターンを分析した調査をみると、20年間の株のトータルリターンの全てはベスト35日間に達成されています。これは5000日の取引日の1%にもなりません。もうひとつの調査では72年間のうちの5日間のベストの日を逃すと、配当の再投資をしない場合、複利で50%近く損をするとしています。

つまり私たち投資家は、どんな暴風雨でも市場に大切なお金を晒し続け、そして必ずくる「稲妻が輝く瞬間」に市場に居合わせなければいけません。運用の歴史を振り返ると、市場が大底から回復する最初の1週間に、株式リターンのかなりの部分を得られることは明らかなのです。

引用元:敗者のゲーム

2 運用を少し理論的に見てみよう

「自分というものをきちんと理解していなければ、投資で成功できるはずはない」人間は決して合理的な生き物ではありません。そしてしばしば大きく判断を間違えます。それは投資も例外ではないと著者は言います。

ここで著者が考える投資家が避けるべきリスクを紹介します。

・むやみに頑張りすぎる

・リスクを回避しすぎる(再建や短期資産に偏りすぎる)

・忍耐力の不足(毎日の株価の動きを気にしても意味がない。株価は4半期に1度見れば十分)

・投資信託に投資する場合、10年に1回以上入れ替える

・過大な借り入れ

・単純に楽観的(投資においては、客観的で現実的であることが重要)

・プライドが高い(株はあなたが持っているとは知らない、あなたのことなど気にも留めていない)

・感情的になる

プライドと恐れ、欲望と喜び、心配などの感情は投資の最大の「敵」です。本当の問題は「投資家が期待リターンを実現できるほど、株式を長期保有し続けれるか」ということです。つまり私たちの問題であって、市場の問題ではありません。投資家がどう市場を認識し、それにどう反応するかという問題なのです。

3 人生設計と投資

著者は投資をする人にとって恐るべき、そしてあまりに過小評価されている共通の敵として、インフレーションを挙げています。特に引退後のシニア層にとっては致命的な打撃を与えます。日本では数十年にもデフレが続き、近年ようやくインフレになりつつあります。

現在2%のインフレ目標を掲げていますが、インフレを完全にコントロールすることは不可能で、3〜4%になってもおかしくありません。一般的に許容される年率2%のインフレが続けば、購買力は36年で半減します。引退後インフレによる購買力の減少を埋め合わせる収入がない場合にはなおさらです。住宅購入、教育費、想定以上に長生きするリスクなど、現金だけではインフレには敵いません。

「生涯を通じた投資プランを立てよう」という章で著者は、もし資産の多くを子供や孫に残すつもりなら、あなたが70歳ないし80歳だとしても、家族という単位では十分長い投資期間をとることができると言われています。

複利効果で大きくするインデックス投資は、長期投資が基本です。高齢者は長期投資戦略がとりにくいなかで著者は、「あなたと家族にとって、より効率的な意思決定は、100%株式に向けることだ」とし、80代のチャールズ・エリスのポートフォリオは100%株式に投資しているようです。本人だけではなく子供や孫の年齢を考えれば長期で投資ができるということです。

またチャールズ・エリスは住宅について「自分の住宅を投資資産と考えてはいけない。住宅は家族の生活の場であり、それ以上のものではない。住宅は金融的な意味で優良な投資対象とは言えない。しかし、家族の幸せのためには意味がある」と考えているようです。

お金はきわめて効率的な価値貯蔵、移転の手段であり、資産の使い方で自分らしさを表現することができると言われています。富は、良くも悪くも力を持ち、そして莫大な富は強大な力を意味します。著者は最後に人生を豊かにする社会貢献をしようと言われています。

ボランティア活動や寄付、懸命に働いて得た資産が社会に役立つことで、深い喜びを得られます。マズローの有名な欲求階段説によれば、「自己実現欲求」の上にくる「超越的自我」に関わります。この欲求は、他者の欲求や希望を助けることで満たされるそうです。

まとめ

古典的名著と言われている「敗者のゲーム」まさに投資の基本原則は普遍的です。今も昔も変わらず投資を始める前に自覚しておくことは、運用における最大の責任者は私たち投資家自身だということです。投資をする時は、自分の長期投資目的を確認し、その目的を実現するために、最適かつ現実的な投資政策を策定しなければいけません。

そして自分の置かれた投資環境やリスクに対する精神的な許容度、マーケットの歴史を学び、総合的に把握しておく必要があります。市場に勝とうとして虚しい努力を続ける「敗者のゲーム」から、世界中に分散投資できる、全世界型のインデックス・ファンドに投資をし、長期間保有し続ける「勝者のゲーム」をすることが、著者が伝える最適な投資戦略になるはずです。

コメント